|

© С.К. Бежанов, 2005 |

ОПРЕДЕЛЕНИЕ СТАРТОВОЙ ЦЕНЫ ОБЪЕКТОВ НЕДРОПОЛЬЗОВАНИЯ И ОПТИМАЛЬНОГО ДОЛЕВОГО УЧАСТИЯ СТОРОН В СОВМЕСТНОМ ПРЕДПРИЯТИИ

С.К. Бежанов (ООО "Таас-Юрях Нефтегазодобыча")

В настоящее время нет общепринятой методики определения стартовой цены лицензии на приобретение права проведения поисково-разведочных или эксплуатационных работ на те или иные виды полезных ископаемых или приобретение действующих объектов недропользования (добывающих, перерабатывающих предприятий и др.), равно как и методики определения предельно допустимого или оптимального размера фактического платежа за эти права и объекты, которые могут считаться приемлемыми для обеих сторон, участвующих в тендере (аукционе, переговорах). Нет и каких-либо официально утвержденных нормативных документов, регулирующих эту сторону деятельности государства и хозяйствующих субъектов. В большинстве случаев стартовая цена лицензионного участка определяется произвольно представительным органом государства-собственника недр, а действующего предприятия - компанией-владельцем этого предприятия. Причина, по которой участники тендера (аукциона, переговоров) останавливаются на той или иной конкретной цифре фактического платежа, остаётся коммерческой тайной покупателя и продавца, что, однако, не исключает возможности возникновения как конфликтных ситуаций между ними, так и особенно претензий со стороны других участников конкурса, надзирающих органов, прессы или общественных организаций.

Между тем имеется возможность объективной оценки указанных величин, если рассматривать их в качестве функции некоторых факторов, принятых обеими сторонами (понятных обеим сторонам) и достаточно легко рассчитываемых (оцениваемых, предполагаемых, допускаемых в зависимости от требуемой или возможной точности оценки). Такими факторами являются, прежде всего, ожидаемая (расчетная) прибыльность освоения данного участка или деятельности данного предприятия для будущего инвестора (чистого дисконтированного дохода за период действия лицензионного соглашения) и "справедливой рыночной цены" (рыночной стоимости) этого участка или предприятия. Такой подход вполне объективен и не может вызвать возражений ни у представителя государства, ни у потенциального инвестора.

Объективность оценки чистого дисконтированного дохода, конечно, зависит не только от "актива" (запасов полезного ископаемого, мощности предприятия), но и от профессионализма инвестора (правильности составления программы разведки и разработки лицензионного участка, оптимальности капитальных и эксплуатационных затрат и схемы финансирования). Но, в конце концов существуют общепризнанные технологии соответствующих расчётов, которые всегда могут быть проверены специалистами или аудиторскими компаниями. Иными словами, этот фактор можно считать вполне объективным, контролируемым и не поддающимся какой-либо грубой подтасовке или фальсификации.

Оценка справедливой рыночной цены, в свою очередь, зависит, с одной стороны, от ожидаемого чистого дисконтированного дохода, а с другой, от риска инвестора, определяемого степенью геолого-технической и экономической изученности лицензионного участка или достоверности промышленно-экономической оценки предприятия, иными словами - от степени достоверности оценки запасов полезных ископаемых, будущих уровней добычи, капитальных и операционных затрат, возможностей и условий реализации продукции, включая ее транспортировку и (если необходимо) переработку. То есть, строго говоря, мы вводим в число факторов, определяющих стартовую цену, не только чистый дисконтированный доход, но и степень достоверности его оценки, ибо эта степень достоверности и есть наш риск. Именно "наш", поскольку рискуют обе стороны: государство рискует продешевить, а инвестор - переплатить.

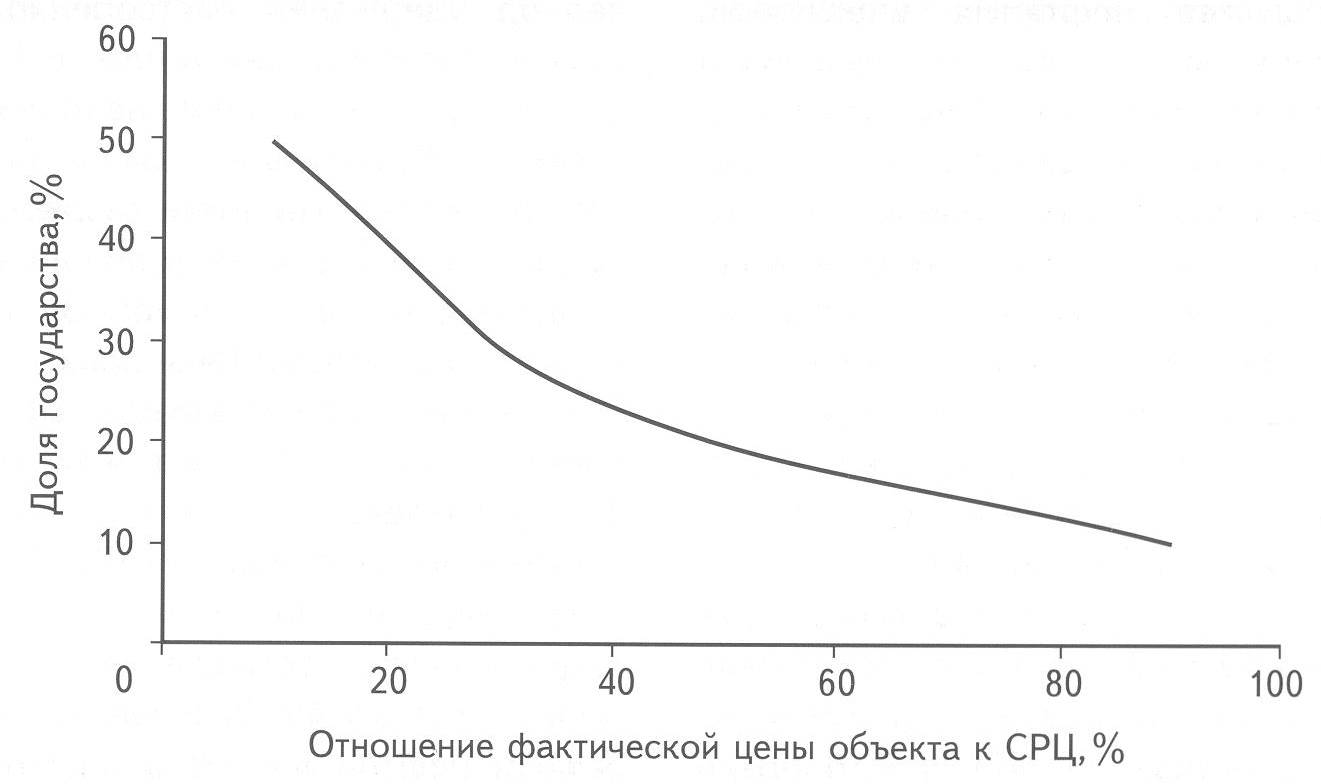

Для того, чтобы ввести этот риск в какие-то объективные и поддающиеся оценке (или взаимной договоренности) рамки предлагается шкала понижающих поправочных коэффициентов к стартовой цене участка или предприятия (Кпц) по мере увеличения степени риска, т.е. уменьшения степени достоверности оценки объекта конкурсной борьбы. Эту шкалу можно изобразить в виде графика, в данном случае относящегося к лицензионному участку, в пределах которого предполагается возможность проведения поисково-разведочных и эксплуатационных работ (рис. 1).

Для таких лицензионных участков степень риска может быть выражена как функция коэффициента разведанности начальных потенциальных ресурсов (Крпр) (отношения суммы начальных разведанных запасов полезного ископаемого к суммарному значению начальных потенциальных ресурсов) - для участков, содержащих несколько открытых месторождений и перспективных структур - или коэффициента достоверности разведанных запасов Крз (отношения суммы запасов промышленных категорий к сумме запасов всех категорий) - для участков, покрывающих площадь лишь одного месторождения или блока.

Чем выше степень разведанности ресурсов участка, т.е. чем больше выявлено в его пределах месторождений и утверждено запасов по промышленным категориям, тем меньше у инвестора оснований опасаться каких-то неожиданностей, тем увереннее он может планировать дальнейшее проведение работ и тем объективнее оценивать как свои предстоящие затраты, так и ожидаемую прибыль, т.е. тем меньше его риск потери капитала или неполучения прибыли. Такой же подход к определению степени риска справедлив и по отношению к отдельному месторождению, добывающему или перерабатывающему предприятию.

Конечно, приведённый пример риска, связанного со степенью геологической изученности конкурсного или аукционного объекта, не охватывает всю гамму возможных рисков инвестора и государства. Надо учитывать также технологический риск (степень достоверности оценки реальности выполнения программы детализационных геофизических работ, бурения и освоения месторождений, строительства добывающих предприятий), экономический риск (степень достоверности определения экономических параметров разведки и разработки месторождения или функционирования предприятия, включая оценку капитальных и операционных затрат, возможностей и условий реализации продукции, в том числе прогноза цен мирового и регионального рынков на минеральное сырье), финансовый риск (степень достоверности оценки возможности получения необходимых средств, наличия источников внутреннего и внешнего заимствования), а также политический и юридический риски (степень достоверности оценки стабильности действующего в данной стране законодательства в области недропользования или совместного предпринимательства, налогового и таможенного режимов, тарифов на транспортировку, стабильности национальной валюты и т.п.). Риск - понятие комплексное, и его конечное количественное выражение получится в результате учёта понижающих коэффициентов по всем видам риска.

Рыночная цена с учётом всех понижающих коэффициентов риска - это и есть тот "справедливый" уровень, выше которого не может позволить себе "подниматься" участник аукциона. Фактическая стартовая цена должна оказаться еще более низкой, так как следует учитывать необходимость получения инвестором хотя бы минимальной прибыли, обеспечивающей нормальное развитие производства, а также местные условия.

Вполне очевидно, что в случае объявления стартовой цены, соответствующей "максимуму", реального конкурса может не получиться, ибо в этом случае никто из конкурсантов объективно не может позволить себе предложить более высокую цену (разве что кто-то точно знает способы существенного снижения рисков или руководствуется в своем "поведении" на конкурсе какими-то другими, скрытыми, соображениями). Поэтому в реальной ситуации конкурсная комиссия при определении стартовой цены будет руководствоваться не только оценкой ожидаемого инвестором чистого дисконтированного дохода и возможных рисков, но и соображениями, касающимися местных специфических условий (необходимости развития инфраструктуры, незамедлительного решения острых социальных проблем района или региона, в частности, проблемы увеличения численности трудового населения, обеспечения его занятости и роста благосостояния, проблемы срочного наполнения местного бюджета или покрытия платежей в федеральный бюджет и т.п.). В любом случае стартовая цена объекта недропользования окажется меньше ожидаемой максимальной справедливой рыночной цены этого объекта, что открывает реальные возможности для торга и "рыночного" определения победителя.

Следует также учитывать и то, что "хороших", т.е. высокоперспективных и легкодоступных участков в нераспределенном фонде практически уже не осталось и для привлечения возможно большего числа инвесторов к освоению труднодоступных ресурсов полезных ископаемых государству следует уменьшить, насколько это возможно, негативные моменты конкурсной борьбы, прежде всего, минимизировать бонусные платежи, исходя из того, что с точки зрения государственных интересов важен не стартовый платёж, а конечный результат, - платежи за добычу и другие налоговые отчисления, рабочие места, уровень и качество жизни населения в районах разрабатываемых месторождений и переработки сырья.

Представляется не вполне обоснованным предложение Э.М. Халимова, Н.В. Колесниковой и С.Д. Богданова (Халимов Э.М. Опыт стоимостной оценки запасов углеводородного сырья / Э.М. Халимов, Н.В. Колесникова, С.Д. Богданов. - М.: ИГиРГИ, 2004.) считать минимальной (стартовой) стоимостью права пользования недрами размер разового платежа, равного ожидаемому чистому дисконтированному доходу, как не обеспечивающего интересы инвестора. Авторы ссылаются на проект "Методики стоимостной оценки запасов и ресурсов УВ-сырья", согласно которому стоимость запасов и ресурсов участка недр определяется "ожидаемой величиной чистого дисконтированного дохода, который может быть получен в результате разработки оцениваемых запасов и ресурсов углеводородного сырья", а "стоимость запасов и ресурсов оцениваемых месторождений (участков недр) является и стоимостью права пользования недрами данного месторождения (участка)". Иными словами, инвестору предлагается заплатить за право пользования недрами как минимум столько же, сколько он, возможно, получит в конечном счёте через много лет в результате этого "пользования". А чем он будет компенсировать свои инвестиции - капитальные и эксплуатационные затраты, налоговые и прочие платежи, пошлины? А откуда у него в таком случае образуется прибыль? Ради чего инвестор будет стараться? Не лучше ли ему эти деньги в банк положить и накапливать проценты без всяких хлопот?

Нисколько не возражая против предложенного в проекте "Методики ..." определения стоимости лицензионного объекта как стоимости заключённых в его недрах запасов и ресурсов УВ-сырья, автор данной статьи категорически не согласен с приравниванием этой стоимости к цене права пользования этим объектом, да ещё минимальной. Стоимость и цена - это вообще совершенно разные экономические категории, их ни в коем случае нельзя смешивать. Стоимость объекта лицензирования (конкурса, аукциона) является важным (но не единственным!) фактором, непосредственно влияющим на определение как рыночной цены самого этого объекта, так и цены (стартовой и фактической) права пользования этим объектом, т.е. величины "бонуса подписания", но не самой этой ценой.

Нам представляется, что в данном случае ошибка кроется в самом исходном постулате, будто бы "инвестор, оплачивая право пользования недрами в виде разового платежа (бонуса), справедливо рассчитывает получить как минимум компенсацию этого платежа на момент завершения разработки месторождения в виде дохода от реализации проекта". На самом деле потенциальный инвестор, участвующий в конкурсе, хочет гораздо большего: он хочет быть уверен, что, инвестируя в данный проект определённые (как правило, очень значительные) средства, он в конечном счёте не только компенсирует все свои затраты будущим поступлением средств в виде чистого дисконтированного дохода, но и получит существенную прибыль. Это значит, что плата за пользование недрами - лишь одна из многочисленных затрат инвестора (притом, не самая главная), которые должны впоследствии быть компенсированы за счет чистого дисконтированного дохода. Она никак не может быть равна последнему, а должна представлять собой лишь определённую долю от него. Каким образом определить эту долю, чтобы оценка его была прозрачна, понятна и приемлема для обеих сторон конкурсного процесса, автор и постарался изложить в данной статье.

При установлении экономических и правовых отношений между государством-собственником недр и частным инвестором (прежде всего, иностранным) в рамках совместной деятельности (совместных предприятий или соглашений о разделе продукции) нередко возникает проблема определения размеров долевого участия сторон. Обычно эти размеры определяются произвольно или "в соответствии со сложившейся практикой", что нередко приводит к возникновению конфликтных ситуаций и активным нападкам со стороны законодательных и даже правоохранительных органов, прессы, всевозможных организаций-защитников "национальных интересов" и т.п. Между тем и в этих случаях принцип взаимной и объективно сбалансированной заинтересованности сторон может сыграть определённую положительную роль.

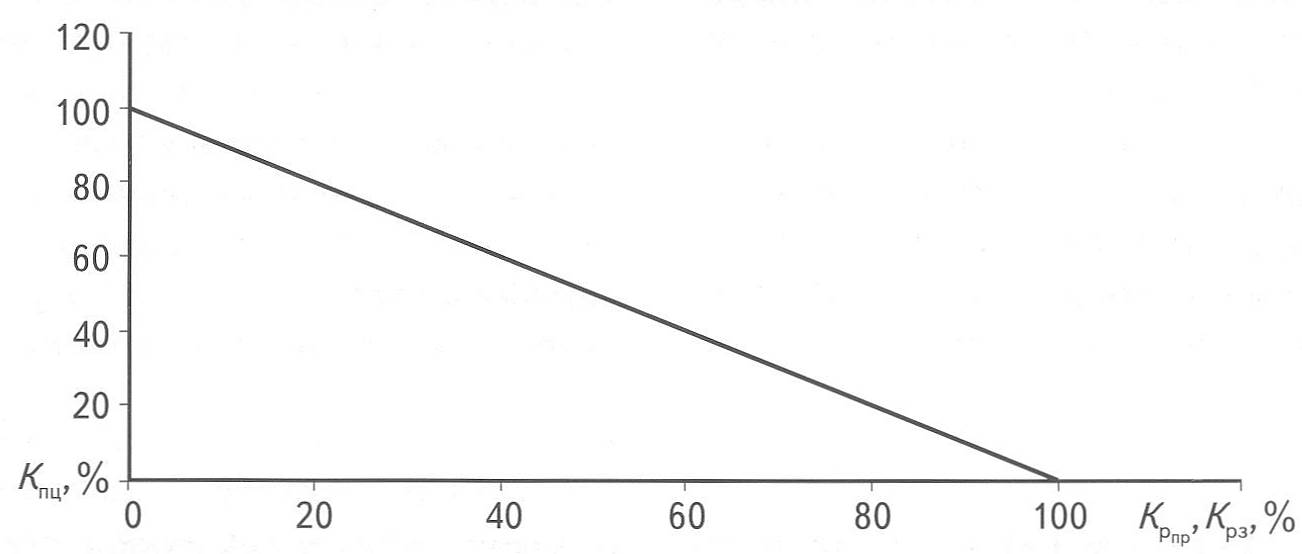

С целью обеспечения оптимальной "взаимозаинтересованности" государства-собственника недр и потенциального частного инвестора-недропользователя автором предлагается использовать такой механизм согласования их интересов, в соответствии с которым, чем ниже окажется фактическая цена продажи, т.е. чем ближе она будет к минимальной справедливой рыночной цене (СРЦ), тем на большую долю участия в предприятии (и соответственно в управлении и будущих доходах) имеет право претендовать государство, и наоборот, чем большую цену платит инвестор, чем ближе эта цена к максимальной справедливой рыночной цене, тем меньшую роль в управлении и распределении доходов будет играть государство, тем выше будет степень экономической свободы инвестора.

Приведём скользящую шкалу определения степени долевого участия государства в совместном предприятии или соглашении по разделу продукции в зависимости от соотношения фактической продажной цены объекта и величины справедливой рыночной цены (рис. 2).

Рассмотрим данный механизм на некотором условном примере, характеризующем вариант лицензионного участка, покрывающего площадь единственного открытого в его пределах нефтегазового месторождения.

Условным этот пример является потому, что разглашение реальной информации, являющейся собственностью государства или частной компании, привело бы к раскрытию коммерческой тайны и причинению значительного ущерба либо государству, либо инвестору. В связи с этим приведённые данные являются "композитными", т.е. относящимися к разным реальным месторождениям, искусственно "собранным" в файл, характеризующий некий "единый" объект недропользования. Исходная информация:

· Число продуктивных пластов - 1.

· Средняя глубина залегания продуктивного горизонта - 2000 м.

· Число объектов разработки - 1 (нефтяная оторочка нефтегазовой залежи).

· Вид продукции - нефть и газ.

· Направления использования продукции: нефть - полностью экспортируется по мировым ценам, газ - частично закачивается обратно в газовую шапку для поддержания пластового давления, частично экспортируется по мировым ценам.

· Состояние изученности месторождения - пробурено 60 поисково-разведочных и эксплуатационных скважин, более половины из которых оказались продуктивными, контуры водонефтяного и газонефтяного контакта протрассированы уверенно, параметры продуктивного пласта определены достоверно.

· Начальные извлекаемые запасы нефти, подсчитанные по методике, принятой в России: по категориям А+В+С1 - 50 млн. т; С2 - 10 млн. т; всего - 60 млн. т; извлекаемые запасы свободного и растворенного газа - соответственно 140 и 20 млрд. м3, всего 160 млрд. м3. За годы опытно-промышленной эксплуатации извлечено около 1 млн. т нефти и 0,1 млрд. м3 газа.

· Инфраструктура - слабо развитая. Однако интенсивно осваиваются соседние месторождения и строится экспортный нефтепровод, с которым будет связано данное месторождение и который, как ожидается, будет введен в эксплуатацию через 3-4 года.

· Современное состояние месторождения - опытно-промышленная эксплуатация завершена, основные параметры будущей разработки определены, месторождение эксплуатируется в очень небольшом объеме, достаточном только для удовлетворения местной потребности в топливе в ожидании начала полномасштабной разработки после введения в строй экспортного нефтепровода.

· Срок действия эксплуатационной лицензии - до 2024 г.

Как видим, это условное месторождение достаточно типичное для крупных (по российской классификации) месторождений, расположенных в новых, малоосвоенных районах Восточной Сибири.

Для расчета чистого дисконтированного дохода автор использовал экономическую модель, применяемую в одной из крупных аудиторских компаний США. Эта модель предполагает, в частности, пересчет извлекаемых запасов нефти и газа по стандарту американского Общества нефтяных инженеров, принятому Мировым нефтяным конгрессом (CPE/WPC standard), на категории "доказанные" и "вероятные", а также оценку чистого дисконтированного дохода не только для всего периода разработки месторождения, но и, прежде всего, для периода, соответствующего остаточному сроку действия лицензии на момент оценки, в данном случае для 2005-2024 гг.

Ставка дисконтирования принята 10 % в год. Средняя мировая цена нефти и газа на длительную перспективу - 26 дол/баррель (187 дол/т) и 2 дол/1000 фут3 (около 60 дол/1000 м3) соответственно заимствована из статистических справочников (Platt's и др.), содержащих данные, позволяющие выявить долгосрочные тенденции изменения цен на УВ.

Капитальные и эксплуатационные затраты соответствуют реальному опыту разработки месторождений в труднодоступных районах России с учётом возможности использования современных западных технологий (естественно, более дорогих).

Особенности геологической структуры месторождения и двухфазный характер объекта разработки (нефть и находящаяся с ней в динамическом равновесии крупная газовая шапка) привели к тому, что инвестор вынужден вначале разрабатывать нефтяную оторочку, стремясь к минимизации получения попутного газа из нефти и прорывного газа из газовой шапки. На этой стадии промышленная реализация поступающего вместе с нефтью газа осуществляется в ограниченном масштабе: большая часть газа закачивается обратно в пласт для поддержания пластового давления. Дебиты нефтяных скважин будут определяться той максимальной производительностью, которая обеспечивает медленное снижение пластового давления и, следовательно, возможен более продолжительный период удержания растворенного газа и газовой шапки в пласте без их прорыва к забоям нефтяных скважин. В результате оказалось, что при такой технологии разработка нефтяной части месторождения продлится не менее 75 лет. За это время будут выработаны практически все извлекаемые запасы нефти, определяемые в 56 млн. т, и только 19 % извлекаемых запасов газа, оцениваемых по стандарту CPE/WPC в 167 млрд. м3. За время действия лицензионного соглашения будет добыто только 46 % извлекаемых запасов нефти и лишь 8 % извлекаемых запасов газа.

Общая сумма инвестиций в разработку месторождения (преимущественно в отработку его нефтяной части) определяется в 5,8 млрд. дол., из которых 2,3 млрд. дол. (40 %) придется вложить за период действия лицензионного соглашения. С учетом эксплуатационных и капитальных затрат и всевозможных платежей государству, общая сумма чистого дисконтированного дохода за все 75 лет разработки месторождения определяется примерно в 1 млрд. дол., в том числе за время действия лицензии - примерно в 0,8 млрд. дол. Первая цифра, по существу, представляет собой общую оценку стоимости нефтяной части месторождения, а вторая - ожидаемого дохода инвестора за период действия лицензионного соглашения без учёта налога на прибыль (таблица).

На самом деле чистый дисконтированный доход окажется несколько большим, так как из общих затрат инвестора следует исключить 18 % НДС на все затраты, связанные с экспортом продукции, который, согласно российскому законодательству, возвращается инвестору. Однако в американской модели это обстоятельство не учитывается, и мы предпочли поступить так же, чтобы не усложнять расчеты.

Справедливая рыночная цена (Fair Market Value) в западной практике обычно составляет 50-80 % чистого дисконтированного дохода в зависимости от степени риска, прежде всего от соотношения разведанных (доказанных) и неразведанных (вероятных и возможных) запасов, открытых в пределах объекта оценки. Кроме того, совершенно очевидно, что конкретные цифры ряда важных элементов оценки (прежде всего, цены мирового рынка, тарифы на транспортировку и налоговые отчисления) могут существенно измениться за столь длительный временной промежуток как 75 лет.

При этом понятие "справедливая" применительно к цене объекта становится существенно различным для государства и потенциального инвестора. Совершенно очевидно, что для государства-владельца недр "справедливой" является цена, рассчитанная относительно всей суммы чистого дисконтированного дохода, который может быть получен за весь срок разведки и эксплуатации объекта недропользования, т.е. в данном случае - относительно 1,031 млн. дол. Однако для потенциального инвестора "справедливой" может быть цена, рассчитанная лишь от того дохода, который он сможет получить за время действия лицензионного соглашения, т.е. от 783 млн. дол.

Оценим возможные риски и их влияние на снижение цены объекта недропользования.

Геологический риск (риск неподтверждения принятых в проекте запасов) в данном случае минимальный - степень разведанности месторождения (отношение запасов нефти и газа категорий A+B+C1 к сумме запасов категорий А+В+С1+С2) очень высокая - 86 %. Ожидать каких-либо "геологических сюрпризов" не приходится, так как строение месторождения достаточно простое. Понижающий коэффициент для расчёта "справедливой рыночной цены" не должен быть выше 17 %, или 0,83 чистого дисконтированного дохода.

Технологический риск присутствует в той степени, в какой потенциальный инвестор сомневается в технической возможности пробурить и ввести в эксплуатацию указанное в таблице число эксплуатационных и нагнетательных скважин или в правомерности технологической схемы, предусматривающей соответствующие отборы нефти и газа и режимы работы скважин. С технической точки зрения опасности не пробурить 268 эксплуатационных и 34 нагнетательные скважины в данном районе практически не существует: как отечественные, так и зарубежные сервисные компании, к тому же имеющие опыт бурения в таких условиях, обладающие необходимыми технологиями и избыточными мощностями, готовы выполнить такой заказ в нужные сроки и на высоком профессиональном уровне. Однако, если речь идёт о бурении горизонтальных скважин, опыта бурения и освоения которых именно на данном месторождении нет и, следовательно, нельзя исключать вероятность уже в процессе реализации буровой программы резкой смены типа скважин - с горизонтальных на вертикальные, то некоторый риск задержки выполнения этой программы все же остаётся, но вряд ли понижающий коэффициент этого риска может быть выше 5 %.

Риск ошибочности технологической схемы разработки месторождения, апробированной высококвалифицированными экспертами и утверждённой Центральной комиссией по разработке, конечно, всегда имеется, но доказать правомерность своих сомнений до начала полномасштабной разработки все равно невозможно. Поэтому на данной стадии оценки участка этим риском приходится пренебрегать. Однако если к моменту объявления конкурса или аукциона появились официальные мнения экспертов или научно-исследовательских организаций в сомнительности каких-либо основополагающих позиций технологической схемы, что может повлечь необходимость ее пересмотра, полного или частичного с соответствующим изменением программ бурения и добычи нефти и газа, и если эти сомнения в виде официальных документов будут заблаговременно представлены конкурсной комиссии кем-либо из конкурсантов, то владельцу недр не останется иного выхода, как согласиться с дальнейшим понижением цены участка. Допустим, что такое понижение составит еще 5 %.

Экономический риск, т.е. правильность определения будущих капитальных и эксплуатационных (операционных) затрат потенциального инвестора зависит как от степени профессионализма составителей технологической схемы, так и от степени информированности соответствующих служб инвестора о реальной стоимости оборудования для бурения и капитального ремонта скважин, промысловых установок и внутрипромыслового транспорта, стоимости рабочей силы, энергии, транспортных и жилищно-бытовых услуг и возможности диверсификации поставок этого оборудования и оказания услуг.

Если инвестор такой информацией обладает в полной мере, то его эксперты в состоянии квалифицированно проверить соответствующие разделы технологической схемы или составить собственное заключение, которое позволит инвестору принять правильное решение. В этом случае экономический риск практически отсутствует. Но допустим, что информации все же недостаточно, какие-то моменты приняты в качестве временных и могут измениться. Условно примем, что инвестор оценил этот риск в 1 %, и владелец недр с его доводами согласился.

Финансовый риск от государства не зависит, его определение - прерогатива инвестора. Никто лучше его не знает, как и откуда он будет получать средства для финансирования будущего проекта. И он должен предоставить эту информацию конкурсной комиссии. А комиссия уже может принять решение согласиться или не согласиться с мнением потенциального инвестора о том, что проблем с деньгами у него не будет и что сами эти деньги вполне легитимны. При положительном решении комиссии поправочный коэффициент на этот вид риска можно официально не вводить (хотя инвестор может "держать его в уме", определяя границы своих возможностей во время конкурса).

Юридический риск в данном случае оценивать не будем, допуская определённую стабильность налогового, таможенного и финансового законодательства на период оценки. Хотя, конечно, инвестор обязан и этот риск "держать в уме", учитывая российскую практику последних лет.

Итак, в данном условном примере суммарный понижающий коэффициент к справедливой рыночной цене участка составляет не менее 38 % ожидаемого чистого дисконтированного дохода. Кроме того, инвестор не может не рассчитывать на получение хотя бы минимальной прибыли от своих капиталовложений, допустим, в размере 8 % (стандартная минимальная норма прибыли в западной нефтяной промышленности, без которой невозможно развитие производства), т.е. максимальная цена, приемлемая для инвестора, являющаяся для него "справедливой", стала равной 54 % ожидаемого чистого дисконтированного дохода за время действия лицензионного соглашения, или примерно 423 млн. дол. В данном условном примере это тот объективный уровень, на превышение которого "продающая сторона" (государство-собственник недр или компания-собственник предприятия) не может рассчитывать в определении стартовой цены предприятия, это максимум, до которого может позволить себе "подниматься" участник конкурса или аукциона во время торгов или при подготовке предложений для конкурсной комиссии. Это обстоятельство обязательно должна учитывать конкурсная комиссия, назначая стартовую цену при начале аукциона или тендера. Конечно, если у претендента имеются веские основания рассчитывать на продление срока действия лицензии сверх оговоренного в условиях конкурса, то он может согласиться на некоторое увеличение цены, исходя из ожидаемого чистого дисконтированного дохода за этот продленный период недропользования. Во всех остальных случаях явное превышение предложенной стартовой или окончательной цены охарактеризованного выше "максимума" должно вызывать настороженность у конкурсной комиссии или надзирающих органов, прессы и общественных организаций.

По нашему мнению, как сам подход к определению стартовой цены объекта конкурса или аукциона, так и основанные на нем расчёты должны быть открытыми для потенциальных участников сделки, т.е. должны включаться в официальный пакет материалов, приобретаемый всеми участниками тендера (аукциона). Совершенно очевидно, что при открытости и адекватности исходной расчетной информации (для всех участников тендера или аукциона) любой претендент может самостоятельно пересчитать ожидаемый чистый дисконтированный доход и приемлемую для него справедливую рыночную цену, возможные претензии государства и инвестора на долевое участие в предприятии и, следовательно, определить свою "линию поведения" во время торгов. То же самое может сделать и любой проверяющий орган в случае возникновения каких-либо сомнений в обоснованности цены сделки. В предлагаемых условиях при любом варианте действий не остается места ни для коррупции чиновника на любом уровне, ни для демагогических обвинений в "распродаже национальных ресурсов по дешевке": на первый план выступают компетентность, геологическая и экономическая грамотность и профессиональный опыт советников обеих сторон, будь то научно-исследовательские организации, готовившие информационные пакеты, или высокопрофессиональные специалисты-аудиторы, оценивавшие эту информацию и определявшие степень риска для будущего инвестора, или сотрудники проверяющих органов и даже журналисты. И что не менее важно - соблюдается баланс интересов как государства-собственника недр (оно видит, что продает и уверено в объективном характере запрашиваемой цены), так и частного инвестора (он видит, что покупает и, в свою очередь, уверен, что не только не переплачивает, но еще и обеспечивает прибыль, необходимую для развития производства и участия в решении социальных проблем).

В рассмотренном условном примере в случае образования совместного предприятия при минимальном значении цены объекта 263 млн. дол. (42 % СРЦ) доля государства могла бы составить 22 %.

Автор отдаёт себе отчёт в том, что предлагаемый им механизм определения стартовой цены объектов недропользования и размера долевого участия государства и частного инвестора в объектах совместной деятельности, имеет достаточно генерализованный характер и нуждается в дальнейшей детализации и более углубленной разработке. В частности, определение степени геологического риска лучше производить не по обобщенной кривой, приведённой на рис. 2, а с помощью семейства кривых, построенных для каждого конкретного района или бассейна и в большей степени соответствующих локальному "коэффициенту подтверждаемости» запасов различных категорий (прежде всего, запасов категории С2). Соответствующие рекомендации могли бы предоставить обеим сторонам конкурсного процесса научно-исследовательские институты, проводившие в своё время такой анализ запасов (или осуществляющие такие исследования в настоящее время). Нам представляется, что в условиях отсутствия в нашей стране как официально утвержденных методических разработок и базовых нормативных документов, так и "оценочной практики" в сфере объектов недропользования, что совершенно справедливо подчёркивается Э.М. Халимовым и др., любые шаги в направлении уменьшения "степени волюнтаризма" в экономических отношениях государства и инвестора, увеличения степени объективности и прозрачности принимаемых финансовых решений, могут оказаться полезными всем участникам процесса освоения ресурсов минерального сырья.

There is no now generally accepted procedure of determining a reservation price of license for the right of exploration or development activities for mineral resources or acquiring active subsurface use objects ( producing and refining enterprises,etc.) as well as procedures of permissible or optimal value of actual payment for these rights and objects which may be considered as acceptable for both parties participating in the Tender. Officially approved normative documents regulating this aspect of the State and producing entities activity are also not available. In most cases, the reservation price of license area is determined arbitrarily by representative body Of the State- subsurface owner, and active enterprise - by company-owner of this enterprise.

Meanwhile, there is a possibility of objective evaluation of the above indicated values when considering them as a function of some factors accepted by both parties and quite easily estimated (evaluated, proposed, allowed - depending on required or probable evaluation accuracy).Among these factors are firstly an expected (estimated) profitability of particular area development or the enterprise activity for the future investor (net discounted profit during the period of license agreement validity) and "fair market price" (market cost) of this area or enterprise.

Таблица Основные показатели расчёта чистого дисконтированного дохода от разработки условного месторождения

|

Показатели |

По категориям запасов |

||

|

доказанные |

вероятные |

всего |

|

|

Ожидаемая добыча нефти за 2005-2024 гг., млн. т |

23,8 |

0,8 |

24,6 |

|

Ожидаемая добыча газа за 2005-2024 гг., млрд. м3 |

13,1 |

0,0 |

13,1 |

|

товарная (на экспорт) |

12,9 |

0 |

12,9 |

|

обратная закачка и потери |

0,2 |

0 |

0,2 |

|

Остаточные запасы нефти на конец 2024 г., млн. т |

29,5 |

1,7 |

31,2 |

|

Всего извлекаемых запасов нефти, млн. т |

53,3 |

2,5 |

55,8 |

|

Остаточные запасы газа на конец 2024 г., млрд. м3 |

121,7 |

32,4 |

154,1 |

|

товарные |

119,2 |

32,4 |

151,6 |

|

Всего извлекаемых запасов газа, млрд. м3 |

134,8 |

32,4 |

167,2 |

|

товарные |

132,1 |

32,4 |

164,5 |

|

Число скважин |

279 |

23 |

302 |

|

эксплуатационные |

245 |

23 |

268 |

|

нагнетательные |

34 |

0 |

34 |

|

Средняя цена нефти, дол/т |

|

|

|

|

2005-2007 гг. |

86,4 |

0 |

|

|

2008-2024 гг. |

187,2 |

188,3 |

|

|

Средняя цена газа, дол/1000 м3 |

56,6 |

42,5 |

|

|

Чистые денежные поступления, всего за 75 лет, млн. дол. |

16,064 |

1,847 |

17,911 |

|

от реализации нефти |

10,009 |

471 |

10,480 |

|

от реализации газа |

6,055 |

1,376 |

7,431 |

|

В том числе за 2005-2024 гг. |

5,042 |

156 |

5,198 |

|

от реализации нефти |

4,451 |

156 |

4,607 |

|

от реализации газа |

591 |

0 |

591 |

|

Чистые затраты, всего, млн. дол. |

5,230 |

525 |

5,755 |

|

эксплуатационные |

1,583 |

156 |

1,739 |

|

капитальные |

891 |

64 |

955 |

|

налоги и прочие платежи |

2,756 |

305 |

3,061 |

|

В том числе затраты за 2005-2024 гг. |

2,220 |

112 |

2,332 |

|

Будущий чистый доход, млн. дол. |

|

|

|

|

недисконтированный |

10,834 |

1,322 |

12,156 |

|

дисконтированный |

1,016 |

15 |

1,031 |

|

В том числе за 2005-2024 гг. |

776 |

7 |

783 |

Рис. 1. ПРИНЦИПИАЛЬНАЯ МОДЕЛЬ ОПРЕДЕЛЕНИЯ ПОНИЖАЮЩЕГО КОЭФФИЦИЕНТА ЦЕНЫ ОБЪЕКТА НЕДРОПОЛЬЗОВАНИЯ

Рис. 2. ПРИНЦИПИАЛЬНАЯ МОДЕЛЬ ОПРЕДЕЛЕНИЯ ДОЛЕВОГО УЧАСТИЯ ГОСУДАРСТВА В СОВМЕСТНОЙ ДЕЯТЕЛЬНОСТИ